底辺ブロガーが開業して初めての青色申告してみたら!「やよいの青色申告オンライン」ではふるさと納税の便利なシステムが使えませんでした。

どうも、こんにちわ!!へげらもげらです!

2021年12月にノリで開業して青色申告をしようと決意したへげらもげらです。

そこからいろいろな苦労がありましたが・・・

やっと確定申告の時期になり収益や経費の申告を行うこととなりました。

今回は開業してからの苦労やわからなかったことをまとめてみます!

イメージ的にはふるさと納税で確定申告している人は白色の確定申告、事業や不動産の収益がある人は青色の確定申告になりますが・・・白色の確定申告にはない苦労が色々ありました!

やよいの青色申告ではふるさと納税の寄附金控除に関する証明書(電子データ)を使ってe-TAXのみでの申告はできません!

では、いってみましょう

青色申告するとなんか社長の気分です。

目次

領収書・レシート・納品書あつめ

これは、よく会社の社長が集めている経費のための領収書ですね!!

わたしも開業するまでは全てが経費になると思っていましたが・・・実は違うみたいでびっくりしました。

- 証明は領収書・レシート・納品書・クレジット明細・預金通帳どれでもいい。

- 仕事に何らかの関わりがないとだめ。

- 事業との区別がはっきりつけれない場合は家事按分を行う

全部経費になると思ってたのに・・・・

経費の証明は領収書・レシート・納品書はどれでもいい。

本来は領収書が経費のためでポピュラーなものだったようですが、ネット決済が増えたり、そもそも発行する側の手間のため領収書を発行してもらえないなどのこともあります。

いまでは

- 領収書

- レシート

- 納品書(ネットショップで送られてきたときに入っている紙など)

- クレジットカードの明細書

- 預金通帳

考えてみると領収書は手書きの事が多く、内容は雑ですが・・・レシートや納品書などはきちんと商品の内容や個数までしっかり書かれているため税務署としてはそっちのほうがむしろいいみたいですね。

ただしネットショップの領収書やクレジットカードの明細書は保存期限が短いものもありますので注意が必要です。(短いものは半年のところもあるみたいなのでダウンロードは忘れずにしておきましょう!)

経費の証明書は基本印刷しておいて7年保存です!

ちゃんと経費として申請したいなら毎月ダウンロードとこまめに保存しておく必要がありますね。

その場合に個人的には楽天クレジットカードは2022年現在確認できたところではクレジットカードの履歴削除が行われない限りは10年経っても以前の明細を見れるため安心ですので、とっても青色申告するものとしてはうれしいサービスです。

証拠がないまま経費計上すると税務署への説明が難しくなります。

仕事に何らかの関わりがないとだめ。

これは当然・・・

家族の食事代、自分の旅行代、友達の飲み会などは経費になりません。

ただ家族の食事が事業運営の会議だったとか、自分の旅行が取材だった、友達の飲み会が事業に関する懇親などを兼ねていたなどなら経費になるみたいです。

その証明はどうするのというと、議事録などの記録や旅行なら旅行日程や目的などをきちんと書いて保存などをすればいいようです。

ただ税務署に経費と認められるかどうかわからないときはきちんと税理士さんに相談することが大切です。

その他にも、例えば自宅(賃貸・マイホームどちらでも)を事務所として活用したら

家賃の事業で使用した割合、水道光熱費で事業に使用した割合、買った物品で事業に使用した割合などを考える必要があります。

その使用割合を決めることを家事按分をするといいます。

家の6割を事務所として使用しているなら6割を経費とかになるようですが・・・いろいろな条件があり、これも個人の判断で記載します。

もちろん、あとから税務署に経費が多すぎますと指摘されたりする可能性はあります。

社会常識の範囲内ということで明文化されていないため、困りますが・・・新しい経費の概念がでてきても法律をかえずに柔軟な対応ができます。ただ個人的には不明瞭なところが多く不安すぎます!!

青色申告書の作成について

普通の給与所得+ふるさと納税などで確定申告が必要な場合は白色申告です!(ワンストップ特例を使わない場合)

ただ事業所得があったり、複数から給与所得がある、所得が高額などの理由がある場合は青色申告になります。

そのときに、へげらもげらが困ったことは

- 複式簿記での記入しなければいけない。

- 開業費の扱いがいつまでかわからない

- 経費の扱いがどこまでかわからない。

- そもそも青色申告必要なの?

簿記って商業系の人がやる資格では?医学部ではやらないよ・・・

複式簿記での記入をしなければならない

これは会計ソフトの「やよいの青色申告オンライン」を使ってなんとかなりました。

基本的に「借方」、「貸方」、「勘定科目」なども詳しく知らない状態でも記載していけば自然に複式簿記の決算書が完成します!!

その他にも

などのWebアプリが有名です。

インストール型の方がキビキビ動くのですが、パソコンを複数持っていたり、スマホなどでも使用したいなら上記3つのサービスが便利だと思います。

開業費の扱いがわからない

調べてみると「個人事業主の場合時期の制限はない!」とういことでした。

- 常識の範囲内で事業の業務に関わる開業に必要だったもの

- 常識の範囲で開業を考えだしたときから事業の業務の準備に使ったもの

のようですが・・・もちろん税務署に説明できるくらいの理由ないとだめなんですけど・・・決まっていないというが一番困りました。(1~2年と決めてくれればいいのですが・・・)

経費の扱いがわからない

これもネットや本によってこれは「経費になるよ!」、「ならなかったよ!」というのはいろんな情報がありますが・・・・

根本的には

- 自分の事業の業務に関連したり、必要だったりしたもの。

例えばなのですが

- 私がハワイに遊びの旅行して経費にしようとしてもだめですが・・・作家などが取材のためにハワイで旅行したなら、同じハワイ旅行でもOK

- バッティングセンターはだめだがゴルフ場は接待になる。

「ハワイ旅行」は仕事100%ということはないと思いますが、目的があって事業の業務に関わっているなら経費として問題ないようです。(ただ取材の写真や計画書みたいな客観的証拠があったほうがいいみたいです。)

ゴルフの方は大人の交流の場として認知されているので・・・交際費などとして落ちやすいらしいです。これもその時の「社会の常識」なので、社会の常識のないへげらもげらには理解がしにくく困りました。

ただ友人同士でのゴルフではなく、仕事関係の〇〇さんといった記録などがないと、遊びと仕事の区別がつかないので経費化できない可能性もあります。

そもそも青色申告が必要か?

これは・・・

ノリで開業して、会計ソフトを導入してしまった手前ですが・・・

へげらもげらは青色申告はまったく必要ありませんでした。

収益もそんなに上がっていませんし、青色申告が認められるかというと少し微妙なところではありますが・・・

何事もやってみないと何もできないのでとりあえずやってみました。

今年こそは黒字決算になるように頑張っていこうと思います。

これも人によって言うことが違うのですが、目安は年間20万円の売上があるや、継続性があり、ある程度の労力を使っている等があるみたいですが・・・これも税務署の判断になりますので・・・申告してみないとわかりません。

ふるさと納税の申告

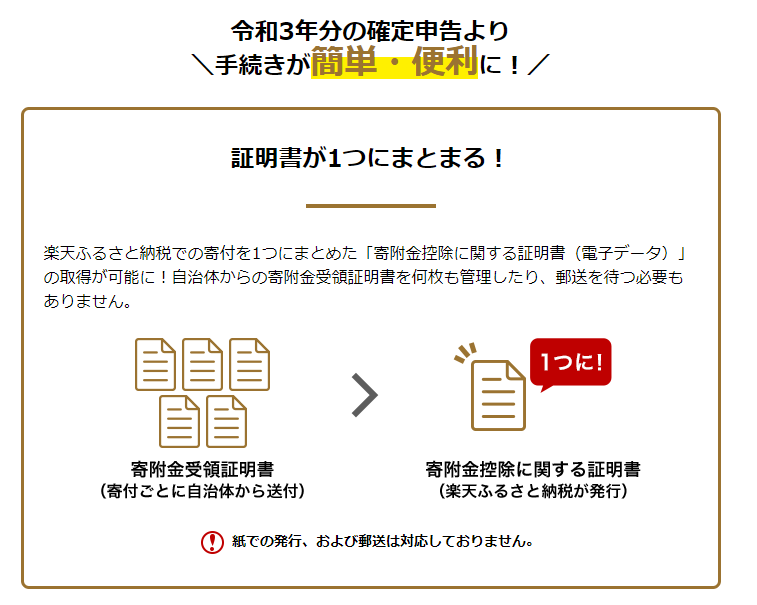

ふるさと納税は今年からとても便利になりました。

ワンストップ制度も確定申告も寄付受領証明書をつかった手続きが必要にだったからです。

毎年年末、年始は寄付受領証明書を使って

- ワンストップなら各自治体に郵送でそれぞれ手続き

- 確定申告なら寄付受領証明書の番号を一つずつ確定申告の書類に打ち込んでいく

という苦しい作業がありましたが、今年から新しい制度が始まります。

今まで各自治体からの寄付受領書をつかって手続きをしていたのですが・・・

今年から

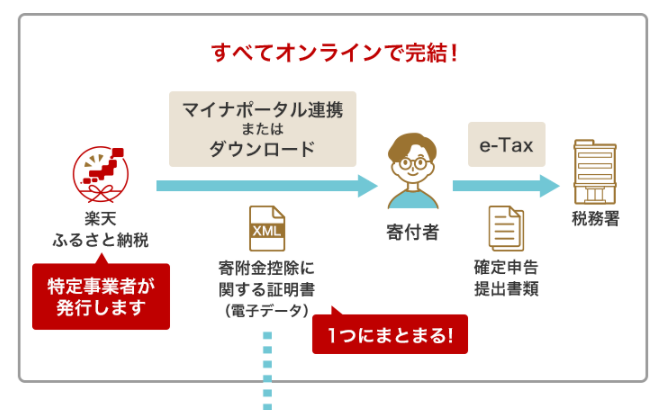

- 国が認定した各サービス(ふるさとチョイス、ふるなび、楽天など)を通して寄付をする

- サービスを通して寄付した業者から証明書を電子データーで発行してもらう。

- e-Taxで電子データーを提出して完了。

電子データーのダウンロードやマイナポータル連携などの手間は必要になったりしますが、まえのように寄付受領証明書からポチポチ一つずつパソコンを打っていくという作業がなくなりますのでとても便利です。

へげらもげらもすごい便利になると思い、すぐに手続きして「やよいの青色申告」で確定申告を青色でしようと思っていたら・・・

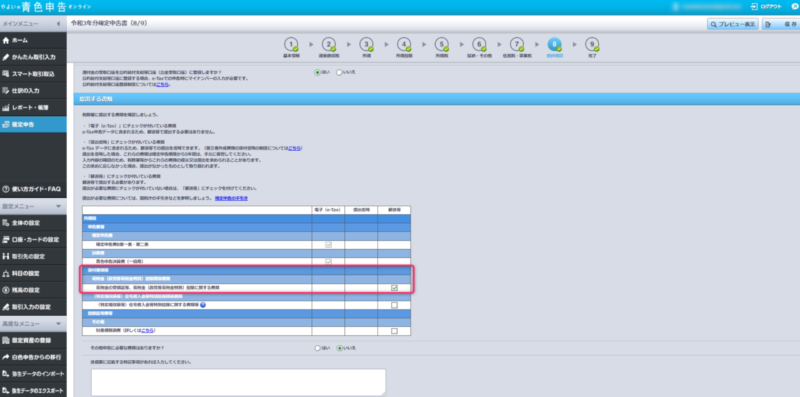

「やよいの青色申告」が電子証明書での寄付受領書提出に対応してませんでした・・・

せっかくふるさと納税の申告が便利になったのに・・・

なのでパターンとしては

- 寄付のときに使った「楽天ふるさと納税」などのサイトからXMLデーターをダウンロード

- XMLデーターをPDFに変換(サイトにアップしてダウンロードするだけなので簡単です!)

- PDFを印刷して、自分の区域内の税務署に郵送する

昨年より便利にはなりましたが・・・2022年「やよいの青色申告」を使って青色申告の場合はふるさと納税をしていたら、e-Taxだけでの提出は無理でした。

「freee会計」と「Moneyforward クラウド会計」はXMLのアップロードに対応していてe-Taxのみの手続きに対応していますので今後会計ソフトを導入するときはそちらをおすすめします。

んふるさと納税の寄付に関するサービスごとに一括で証明書を発行するシステムが今年から始まったため「やよいの青色申告オンライン」はふるさと納税のe-TAXには対応していないようでした。

来年には「やよいの青色申告オンライン」も対応して、e-Taxだけで青色申告を終えられることを願っています!

残念でしたけど、ワンストップ特例制度より、ふるさと納税の確定申告は去年に比べ圧倒的に楽になりました!

まとめ

- 経費にするための領収書・レシート・クレジット明細書を集めるのが大変

- 経費になるかどうかは事業と関係があるかが問題。

- 自分が事業と関係あるとおもっていても税務署が認めてくれないとだめ

- 複式簿記は知らないけど、会計ソフトさえ使えば青色申告は可能

- 確定申告のふるさと納税は2022年からとても申告しやすくなった。

1年単位でやるとめんどくさいので、月単位ぐらいで会計ソフトに記載していくのがいいみたいです!

青色申告は手間がかかりますが

- 経費になるだろうか?という概念が身につく。

- 複式簿記がわからなくても会計ソフトを使っていたら徐々にわかってくる。

- 気持ち的に社長になった気になる。

まぁ勉強のためにやっても良かったかなと思います。(青色申告が認められるかは今のところ税務署の判断まちです。)

複式簿記はもっと理解するため、今年中には簿記3級を受けようかと思うぐらいになりました!

青色申告をやってみましたが・・・申告書作っている途中で売上が少なくて通らないかもと気づいたときに挫折しそうになりましたが・・・なんとかやりきりました。

今日はここまでです。

今日も一日みなさんにとっていい日でありますように!!

コメント